Блог компании Mozgovik |Прогнозы и факты в результатах Кармани

- 15 февраля 2024, 03:12

- |

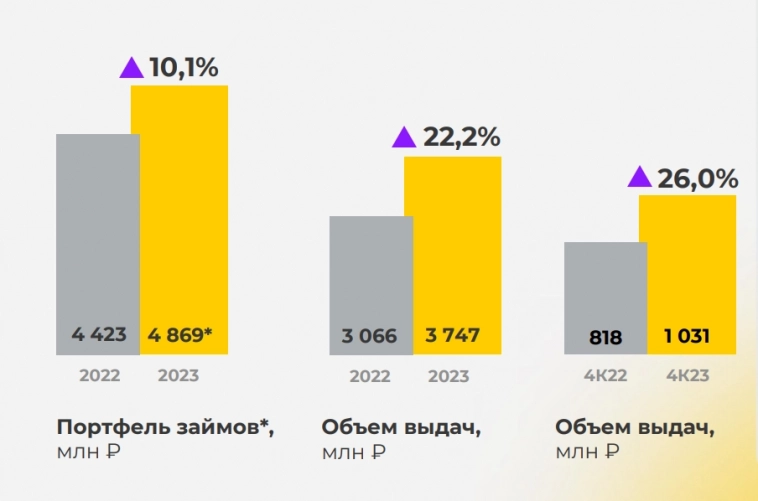

У Кармани вышли операционные результаты за 2023 год. Выдачи выросли на +26% в 4-ом квартале и на 22% за весь 2023 год.

Показалось любопытным соответствие прогноза с действительностью.

В конце ноября на представлении финансовых результатов за 3-ий квартал:

( Читать дальше )

- комментировать

- Комментарии ( 14 )

Блог компании Mozgovik |Озон повышал свой прогноз 3 квартала подряд, но фактический результат все равно оказался лучше

- 14 февраля 2024, 16:23

- |

Озон опубликовал предварительные операционные результаты за 2023 год.

Компании удалось сохранить высокие темпы роста 2-ого полугодия и перевыполнить прогноз по росту товарооборота.

Прогноз был +90%-100% и его 3 квартала подряд повышали.

( Читать дальше )

Блог компании Mozgovik |Кризис у М.Видео пройден?

- 13 февраля 2024, 03:11

- |

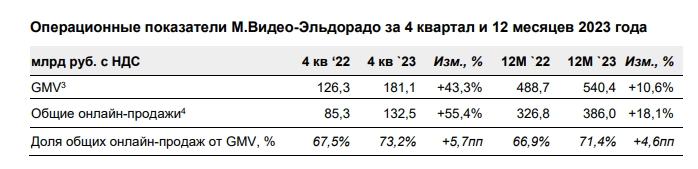

М.Видео опубликовал операционные показатели и поделились информацией о своей EBITDA и уровне чистого долга.

Показатель продаж (GMV) в отдельном 4-ом квартале вырос на 43%. Спрос 1-ого полугодия был слабым, поэтому за 2023 год рост составил около 11%. В пресс-релизе также сказано, что EBITDA за 2023 год превысила 21 млрд рублей, а соотношение чистый долг/EBITDA находится ниже 3,5х.

Но не все так однозначно, и пока о восстановлении говорить рано.

( Читать дальше )

Блог компании Mozgovik |Чистая прибыль Сбера не смогла упасть в январе 2024 года

- 09 февраля 2024, 16:07

- |

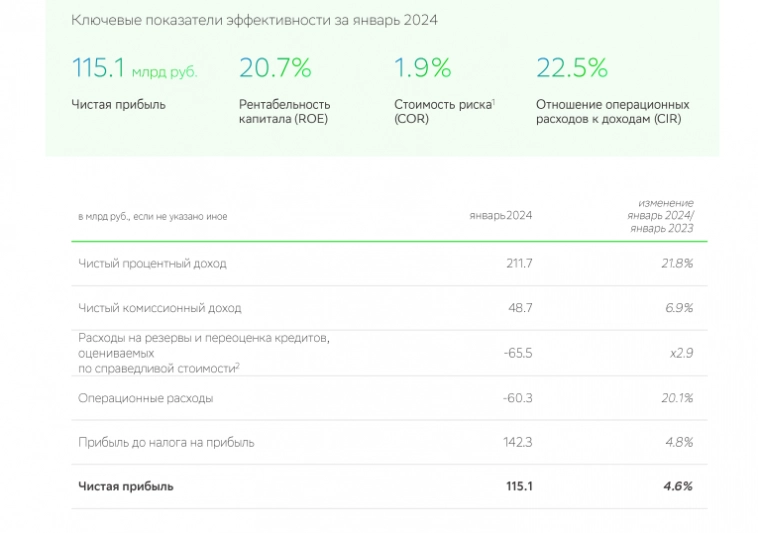

Сбербанк опубликовал первые результаты за 2024 год работы.

В январе банк заработал 115 млрд рублей — это на немного больше января 2023 года (+4,6%). Основной причиной слабой динамики стали резервы, которых начислили в 3 раза больше января.

( Читать дальше )

Блог компании Mozgovik |Стоит ли участвовать в IPO Диасофт?

- 08 февраля 2024, 07:18

- |

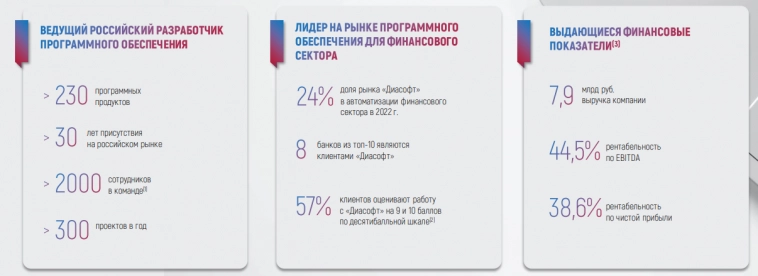

Диасофт — разработчик программного обеспечения для финансового сектора и других отраслей, планирует провести IPO на Мосбирже.

Стоит ли в нем участвовать?

Внутри:

( Читать дальше )

Блог компании Mozgovik |Лента - лучший ритейлер в 4-ом квартале

- 05 февраля 2024, 13:49

- |

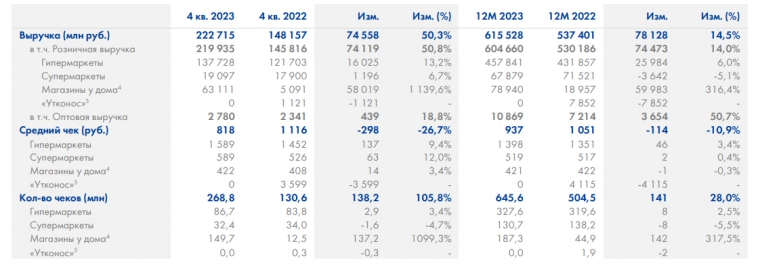

Лента опубликовала операционные результаты за 2023 год работы. Благодаря M&A по покупке сети «Монетка», Ленте удалось вырасти в 4-ом квартале по выручке на 50%, а за весь 2023 год нарастить выручку до 616 млрд рублей (+14,5%).

( Читать дальше )

Блог компании Mozgovik |Прибыль банков за 12 месяцев. ЦБ прогнозирует снижение в 2024 году

- 05 февраля 2024, 00:34

- |

Вышли отчетности РСБУ банковского сектора за 2023 год работы. В 2023 году банковский сектор заработал 3,3 трлн рублей, год назад ЦБ ожидал немного другого и закладывал в базовом сценарии 1,2-1,5 трлн рублей. После этого прогнозы шли только на увеличение. На 2024 год Банк России ожидает 2,5-2,8 трлн рублей.

Тем не менее, декабрь в целом по сектору оказался хуже декабря 2022 года. Количество банков с убытком больше, а чистая прибыль снизилась вдвое к декабрю. 2 главные причины снижения — рост расходов на резервы и рост операционных расходов.

( Читать дальше )

Блог компании Mozgovik |ЕМЦ возвращается на биржу

- 01 февраля 2024, 09:51

- |

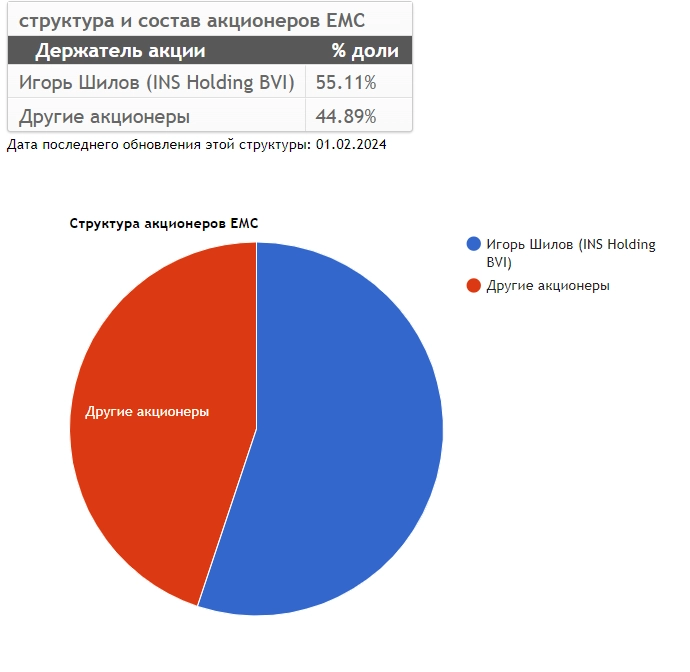

Сегодня возобновятся торги уже акциями компании United Medical Group (оператор клиник ЕМЦ), теперь название ЮМГ (Юнайтед Медикал Групп). Это означает, что инфраструктурные риски остались в прошлом.

Напомню главный нюанс этого переезда — навеса продавцов быть не должно. ЕМЦ разместился в 2021 году и имел листинг только на Мосбирже, а значит его расписки могли попасть в Евроклир только самыми изощренными путями (в середине 2023 года всплывала информация, что в Евроклире можно найти даже самые экзотические акции, вроде Дорогобужа или РБК).

Недружественные нерезиденты здесь как были заблокированы с расписками, теперь будут заблокированы с акциями.

( Читать дальше )

Блог компании Mozgovik |Рост отгрузок Астры в 4-ом квартале составил лишь 52% к прошлому году

- 01 февраля 2024, 06:12

- |

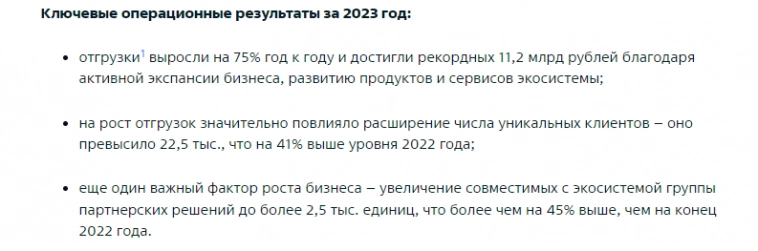

Астра опубликовала пресс-релиз в котором рассказала про рост отгрузок на 75% до 11,2 млрд в 2023 году.

( Читать дальше )

Блог компании Mozgovik |Окей - даже плохие гипермаркеты улучшили результаты в 4-ом квартале

- 01 февраля 2024, 05:08

- |

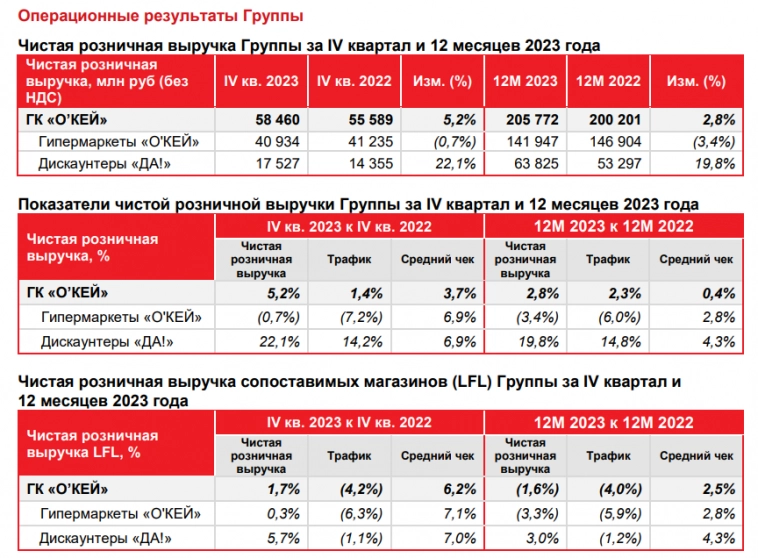

Окей опубликовал операционные результаты за 4-ый квартал. Инфляция помогла нарастить темпы роста в конце года, но результаты вряд ли можно назвать хорошими. Рост выручки составил +2,8% за 2023 год при годовой инфляции в 7,4%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс